Der vorliegende Artikel beleuchtet das Spektrum von Eigenkapital-Transaktionen im Schweizer Energiesektor. Im Zuge dieser Analyse haben wir mehr als 100 Energieversorgungsunternehmen (EVU) und der Energieversorgung nahestehende Unternehmen bezüglich der Art der Transaktionen und der dahinterstehenden Motive untersucht und strategischen Themen zugeordnet. Auf Basis der untersuchten Transaktionen liegen Investitionen im Bereiche der Dienstleistungen rund um Gebäude- und Umwelttechnik und erneuerbaren Energieerzeugung im Trend. In unserem 2016 veröffentlichten Artikel «Verkauf von Schweizer Verteilnetzbetreibern als strategische Option» stellten wir eine schleichende Konsolidierung bei Verteilnetzbetreibern fest. Eine grössere Konsolidierung bei den EVU und Verteilnetzbetreibern ist vorerst ausgeblieben. Die künftige Entwicklung dürfte sich massgeblich entlang der Themen Dekarbonisierung, Dezentralisierung und Digitalisierung (sog. drei «D») sowie der Marktöffnung bewegen.

1. Ausgangslage

Nach Inkrafttretens der Stromversorgungsgesetzgebung hielt sich, wohl auch bedingt durch die verzögerte Marktliberalisierung, eine Konsolidierung unter den EVU in Grenzen. Waren es Ende 2015 noch 653 Verteilnetzbetreiber (VNB) sind es per Ende 2019 noch deren 622.(1) Eine wesentliche strukturelle Konsolidierung blieb bisher aus. Meist waren es Gemeinden, welche ihr Stromverteilnetz und damit verbunden auch ihren Vertrieb an einen grösseren VNB verkauften. Einige wesentliche Transaktionen betrafen Verkäufe von Beteiligungen an EVU und dem Stromübertragungsnetz von Swissgrid und waren vorwiegend auf die Reorganisationstätigkeiten grösserer Energiekonzerne zurückzuführen.

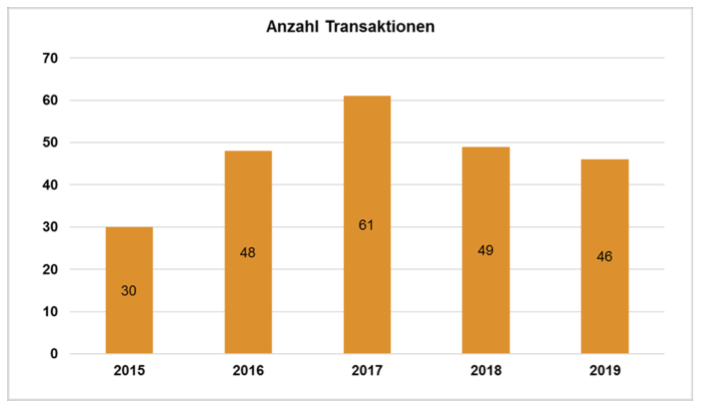

Im Zeitraum von 2015–2019 wurden gesamthaft 234 Transaktionen (2) identifiziert. Die intensivste Transaktionstätigkeit war im Jahr 2017 mit 61 Transaktionen festzustellen. Aktuell bewegt sich die Anzahl Transaktionen auf einem beachtlichen Niveau von knapp 50 Transaktionen pro Jahr (vgl. Abb. 1).

Abbildung 1: Anzahl Eigenkapital-Transaktionen der EVU und dem Energiesektor nahestehender Unternehmen

Schaut man jedoch genauer hin, wurden rund 50% der untersuchten Eigenkapital-Transaktionen durch einen einzigen Energiekonzern umgesetzt.

Beliebter als eigentliche Zusammenschlüsse (Fusionen) erwiesen sich im Energiesektor Kooperationen in Form von «Joint Ventures». Diese Form der Zusammenarbeit wurde nicht nur bei den «Grossen», sondern vor allem bei Kantons- und Stadtwerken zum Pooling von Knowhow bspw. im Bereiche der technologisch bedingten Produkteentwicklung, der Vermarktung und Innovation oder zur Nutzung von Grössenvorteilen (Service-Dienstleistungen, Beschaffungswesen, IT, etc.) genutzt.

2. Umfeld und Markt mit Auswirkung auf Transaktionen

Bereits seit vielen Jahren stieg der Druck auf die EVU, vor allem auf jene, welche aufgrund fehlendem Zugang zur Grundversorgung gezwungen waren, ihre Energie am Markt abzusetzen. Energiekonzerne waren bedingt durch die Verzögerungen zur vollständigen Marktöffnung, das nicht Vorhandensein eines bilateralen Stromabkommens mit der EU sowie den Zerfall der Stromgrosshandelspreise bis zum Tiefststand von knapp EUR 20/MWh im Jahre 2016 finanziell stark gefordert. Sie waren dazu gezwungen, ihre Abhängigkeit von den über dem Grosshandelspreis liegenden Produktionskosten («Long-Position») zu verringern und mittels Verkäufen von Unternehmensteilen oder Beteiligungen entsprechende Liquidität zu generieren.

Die zeitliche Verzögerung zur Marktöffnung wurde aber auch anderweitig durch viele EVU genutzt, um sich für eine bevorstehende Marktliberalisierung in Form zu bringen. So fokussierten sich einige darauf, ihr Kerngeschäft entlang der Wertschöpfungskette auf Energiedienstleistungen auszurichten und durch neue Produkteentwicklungen weitere Kundensegmente zu erschliessen. Der Aufbau von Knowhow erfolgte oft durch Zukauf von Gesellschaften oder die Gründung spezieller Zweckgesellschaften.

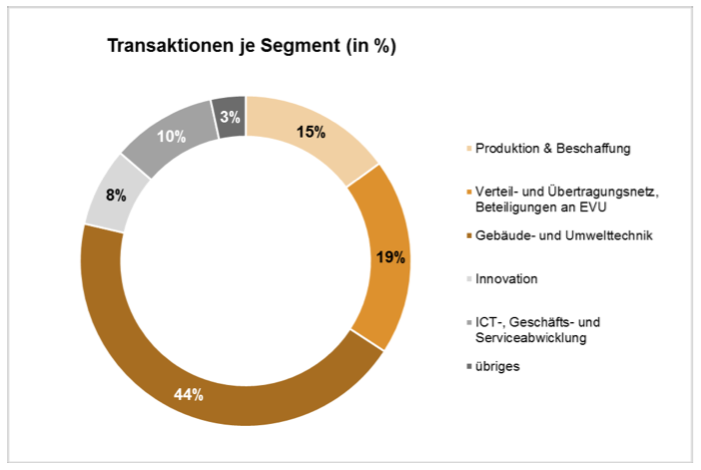

Um einen besseren Überblick über die Motive zu erhalten, haben wir im Rahmen unserer Analyse eine Zuordnung in strategische Themen vorgenommen. Nachfolgende Darstellung zeigt den prozentualen Anteil der identifizierten Transaktionen im Zeitraum von 2015 bis 2019 nach Themen («Segmenten»):

Abbildung 2: Verteilung der Eigenkapital-Transaktionen nach strategischen Themen

Produktion & Beschaffung

Rund 15% betrug der Anteil der Transaktionen im Bereich Produktion & Beschaffung. Es handelte sich dabei primär um Wasserkraftwerksbeteiligungen in der Schweiz, welche durch Energiekonzerne im Zuge einer Neuausrichtung verkauft wurden und neue inländische Abnehmer fanden. Es wurden zudem ausländische Gaskombi- und Kohlenkraftwerke ins Ausland verkauft.

Investiert wurde primär in Windenergie (insb. Grossanlagen) und in Photovoltaik. Grössere Investitionen von Schweizer EVU betrafen oft Beteiligungen an Windparks. Investitionen in diese Technologie erfolgten fast ausschliesslich im Ausland und meist über speziell dafür vorgesehene Projektabwicklungs- und Beteiligungsgesellschaften. Dies ist darauf zurückzuführen, dass entsprechende Rahmenbedingungen wie bspw. schnelle Genehmigungsverfahren, effiziente Fördersysteme und die Dimensionierung der Anlagen Investitionen im benachbarten Ausland wirtschaftlich begünstigten. Im Bereich Photovoltaik wurden meist kleiner dimensionierte inländische Projekte umgesetzt. Kantons- und Stadtwerke investierten zudem oft zusammen mit anderen Partnern im Rahmen von Joint Ventures in inländische und teilweise auch in ausländische Projekte. Investiert wurde auch in die Projektentwicklung und die Gewinnung von Knowhow bei Windkraft- und Solaranlagen sowie in die langfristige Sicherung von «sauberem» Strom, bspw. über den Erwerb von Kraftwerksbeteiligungen.

Nicht in der Statistik der Transaktionen erfasst sind Energielangfristverträge (sog. «Power Purchase Agreements» / PPA) sowie inländische Projekte, welche im Rahmen von bereits bestehenden Zweckgesellschaften oder direkt durch das EVU ohne Transaktion realisiert wurden.

Verteil- und Übertragungsnetz, Beteiligungen an EVU

Mit rund 19% hielten sich Transaktionen im Bereich von Verteilnetz- und Übertragungsnetzanteilen sowie Zu- und Verkäufe von Beteiligungen an EVU in Grenzen. Im untersuchten Horizont von 2015 bis 2019 stellten wir einen Rückgang von rund 30 VNB fest. Die Mehrheit dieser Rückgänge stellen aber reine Asset Transaktionen auf kommunaler Ebene dar. Hinzu kamen Verkäufe von Beteiligungen an Anlagen des Stromübertragungsnetzes und Beteiligungen an EVU. Im Rahmen von Verkäufen von Verteilnetzbetreibern resp. Verteilnetzen (3) blieb der Markt somit überschaubar.

Gebäude- und Umwelttechnik

Im Bereich der Gebäude- und Umwelttechnik fanden rund 44% der Transaktionen, meist in Form von Firmenzukäufen statt. Getrieben war diese Entwicklung schwergewichtig durch einen Energiekonzern, der schwergewichtig in dieses Segment investiert hat und damit einen Anteil von beinahe 90% der Transaktionen in diesem Segment aufweist. Investiert wurde im Bereich Gebäude- und Umwelttechnik in Technologie, Engineering sowie in das klassische Elektroinstallations- und HLK-Geschäft. Es handelte sich dabei in aller Regel um Akquisitionen von eigentümergeführten, lokal verankerten Unternehmungen, welche zur Ergänzung der Wertschöpfungskette integriert wurden. Auch wurde eine geografische Expansion verfolgt (vgl. Kapitel 3). Im Bereich der Umwelttechnik handelte es sich um Transaktionen im Bereiche der Wasserversorgung, Wasseraufbereitung, des Abwassers sowie der Kanalsanierung und des -unterhalts.

Innovation (E-Mobilität, Smart Grid, P2G/P2H, etc.)

Mit rund 8% der Transaktionen fällt der Anteil des Bereichs Innovation zwar auf den ersten Blick verhalten aus. Dies soll aber nicht darüber hinwegtäuschen, dass gerade in diesem Bereich durch EVU viel unternommen wird. In unserer Transaktionsstatistik werden Entwicklungs- und Förderprojekte mit Start-ups, Investitionsparks und lose Kooperationen von Unternehmen, welche einen Grossteil der Aktivitäten der EVU in diesem Segment ausmachen, nicht erfasst. Zudem ist bemerkenswert, dass gut die Hälfte der Transaktionen in diesem Segment auf die E-Mobilität fallen. An E-Mobilitätslösungen sind Stadtwerke, Kantonswerke und Energiekonzerne direkt oder über Joint Ventures unabhängig der Grösse gleichermassen beteiligt. Die restlichen Transaktionen fanden in den Gebieten Regel-Pooling, P2G und dem Zukauf von Innovations-Knowhow statt.

ICT-Lösungen, Geschäftsabwicklung und Services

Dieses Segment enthält einen Anteil von 10% der Transaktionen. Es handelt sich dabei meist um Zweckgesellschaften in Form von Joint Ventures. Neun Transaktionen betrafen Investitionen im Bereiche des Marktzugangs- und der Direktvermarktung, acht weitere fanden im Bereiche der Abwicklung (ICT-Plattformen) statt. Insbesondere für Stadtwerke standen Themen der besseren Vermarktung und rationelleren Abwicklung im Hinblick auf die Marktöffnung im Vordergrund. Ausserdem erfolgten weitere sieben Transaktionen im Hinblick auf die Optimierung in der Beschaffung und im Bereich des IT-Supports.

Übriges

Dieses Segment enthält Transaktionen in den Bereichen Fern- und Nahwärme sowie Contracting und macht 3% der Transaktionen aus.

3. Motive, Strategien und die Vorbereitung für die Marktöffnung

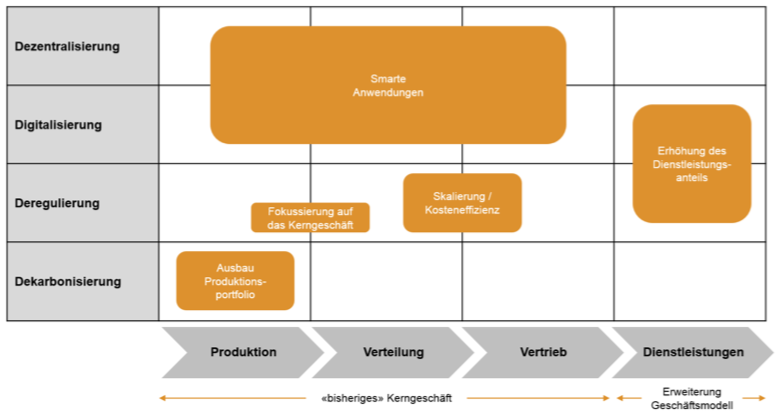

Die vier grossen Trends der Energiewirtschaft, die Dekarbonisierung, Dezentralisierung und Digitalisierung sowie die Marktöffnung (nachfolgend «Deregulierung») reflektieren sich in den Transaktionsstrategien der untersuchten EVU. Durch diese Entwicklungen stehen den EVU grosse Herausforderungen im Hinblick auf die Sicherstellung der Ertragssituation in den klassischen Wertschöpfungsstufen und die Bereitstellung von alternativen Einnahmequellen dar. Der Transaktionsmarkt dürfte sich weiterhin vermehrt an diesen Themen orientieren bzw. von diesen Entwicklungen forciert werden.

Die nachfolgende Grafik zeigt die häufigsten Transaktionsstrategien entlang der Wertschöpfungskette der Energiewirtschaft auf. Dabei ist zu beachten, dass ein EVU mehrere strategische Transaktionsstrategien verfolgen kann.

Abbildung 3: Ausgewählte Transaktionsstrategien der Schweizer EVU

Ausbau Produktionsportfolio: Der Ausbau der Produktion von neuen erneuerbaren Energien (insbesondere Photovoltaik und Wind) erfolgte primär zur Sicherung der Nachfrage nach «sauberer» Energie. Zwecks Risikominimierung, Zugang zu spezifischem Knowhow und/oder der Nutzung von finanziellen Synergien wurden in einigen Fällen speziell dafür vorgesehene Projektabwicklungs- und Beteiligungsgesellschaften gegründet.

Fokussierung auf das Kerngeschäft: Die Veräusserung von strategisch nicht relevanten Vermögenswerten, wie beispielweise der Verkauf der Kohlekraftwerks-Beteiligungen von Alpiq an Kladlo und Zlìn (CZ) oder der Regio Energie Solothurn am Kohlekraftwerk Lünen (D), ermöglichen dem EVU die Fokussierung auf das Kerngeschäft. Die durch die Veräusserung freigesetzten finanziellen Mitteln konnten in den Aufbau von neuen Geschäftsfeldern oder den Schuldenabbau eingesetzt werden. Als weiter Grund für den Verkauf von Beteiligungen oder Geschäftsbereichen waren teilweise auch veränderte Ansprüche des Eigentümers in der Neuausrichtung des EVU.

Skalierung/Kosteneffizienz: Der Zukauf oder der Zusammenschluss von EVU oder Verteilnetzen ermöglicht die Nutzung von Grössenvorteilen und somit die Steigerung der Profitabilität durch Synergiegewinne im Vertrieb, Netzbetrieb- und unterhalt sowie in der Administration. Im Hinblick auf die vollständige Marktöffnung kann mit einer Übernahme die Marke des Käufers ausserhalb des angestammten Versorgungsgebiet gestärkt und der Zugang zu neuen Kundengruppen ermöglicht werden.

Der zunehmende Kosten- und Innovationsdruck führt zu neuen Kooperationen von EVU in den Abrechnungs- und Wechselprozessen. Zur Senkung der Abwicklungskosten und zur Verbesserung des Kundenerlebnisses gründeten beispielsweise Romande Energie, Primeo und EKZ das Joint Venture enersuisse.

Erhöhung des Dienstleistungsanteils: Mit der Ergänzung oder Umschichtung des Produktportfolios erhoffen sich EVU, die Abhängigkeit vom angestammten Netz- und Energiegeschäft zu reduzieren, Synergien im Vertrieb zu nutzen und letztendlich die Profitabilität zu erhöhen. Dabei können zwei unterschiedliche Wege zur Erhöhung des Dienstleistungsanteils beobachtet werden:

- Ausbau der Marktposition als Energiedienstleister entlang der Wertschöpfungskette mit Beteiligungen in etablierten Geschäftsfeldern wie Elektroinstallationen, Photovoltaikinstallation, Gebäude-, Umwelt- oder Klimatechnik, wie beispielsweise die Transaktionen der BKW.

- Erweiterung des Angebots mit innovativen Dienstleistungen ausserhalb der regulierten Bereiche als Erweiterung des Stromvertriebs oder als Anwendungen mit hohem Kundennutzen. Der Unterschied lässt sich anhand der Transaktionen in der Elektromobilität aufzeigen. Während die Ladenetzwerke wie evpass den Fokus auf den Verkauf von kWh an eigenen Ladestationen legen, versuchen Elektromobilitätsplattformen wie swisscharge.ch oder Move Mobility kundenorientierte Dienstleistungen für Ladeinfrastrukturen aller Anbieter zu entwickeln. EVU beteiligen sich direkt oder indirekt über Fonds an Start-Ups, um diese zu fördern und von der Innovationskraft für das angestammte Kerngeschäft zu profitieren.

Smarte Anwendungen: Die zunehmende Dezentralisierung der Energieversorgung führt zu neuen Smart Grid Technologien und Geschäftsmodellen wie virtuelle Kraftwerke, intelligente Messsysteme und Eigenverbrauchslösungen. Mit der Beteiligung an Start-Ups verschaffen sich EVU Zugang zu innovativen Technologien und alternativen Geschäftsmodellen. Drohenden Kundenverlusten wird mit Eigenverbrauchslösungen begegnet. Auch erste Blockchain Lösungen geraten in den Fokus von EVU, wie das Joint Venture Ormera von Energie Wasser Bern und Postfinance zeigt.

4. Fazit

Die EVU begegnen den zukünftigen Herausforderungen unter anderem auch mit einer verstärkten Transaktionstätigkeit. Mit Themen wie Elektromobilität, Energieeffizienz, dezentraler Eigenverbrauch, Gebäudetechnik und Smart Grid-Lösungen haben sich die Schwerpunkte der Transaktionen in den letzten Jahren geändert und dürften auch hinsichtlich der strategischen Ausrichtung der EVU eine massgebliche Rolle spielen. Vor diesem Hintergrund ist zu erwarten, dass die Anzahl Transaktionen im begrenzten Schweizer Markt sich auf dem heutigen Niveau halten und möglicherweise noch zunehmen wird. Nicht absehbar ist bisher eine starke Konsolidierung der EVU, auch nicht mit der ab 2023 geplanten Marktöffnung. Dafür sind die dezentralen und föderalistischen Strukturen der Schweiz zu etabliert und der Marktdruck infolge des Kundenverhaltens (noch) nicht absehbar.

Nicht vergessen werden sollte zudem der Umstand, dass eine sichere Energieversorgung auch im Rahmen der Umsetzung der Energiestrategie 2050 jederzeit gewährleistet sein muss und diesbezüglich auch (neue) Grosskraftwerke weiterhin eine zentrale Rolle spielen werden. Die permanente Verfügbarkeit ausreichender Energiereserven, auch bei erhöhter Nachfrage, bei Sondersituationen und während des Winterhalbjahrs, dürfte an Bedeutung gewinnen und auch in die zukünftigen energiepolitischen Überlegungen einfliessen. Allerdings sind für Investitionen in diesem Segment die Rahmenbedingungen erst noch zu schaffen.

Verweise

Bildnachweis: Bild von metamorworks auf iStockphoto.com

(1) ElCom Rohdaten: Schweizerische Gemeinden und zuständige Stromnetzbetreiber Stand 12.11.2019

(2) Untersucht wurden rund 100 EVU und dem Energieversorgungssektor nahestehende Unternehmen in der Schweiz im Hinblick auf Eigenkapital-Transaktionen im In- und Ausland. Ergänzend wurden die Rohdaten schweizerischen Gemeinden und Stromnetzbetreiber (ElCom) zu Grunde gelegt. Die Untersuchung hat keinen Anspruch auf Vollständigkeit und orientiert sich an öffentlich verfügbaren Daten und Transkationen.

(3) Vgl. EVU Partners AG (2016); «Verkauf von Schweizer Verteilnetzen als strategische Option vom 19. August 2016»; erhältlich unter www.evupartners.ch.

/www.evupartners.ch/file/745/Transaktionen_Blog.jpg)

/www.evupartners.ch/file/261/Domenic-Keller-q.jpg)

/www.evupartners.ch/file/255/Michael-Graf-q.jpg)

/www.evupartners.ch/file/860/Gluehbirne_pixa_Vorschau.jpg)

/www.evupartners.ch/file/1035/Update%20Vorschau.jpg)

/www.evupartners.ch/file/1066/Stromquellen_Update_Vorschau.jpg)